LA SOPA BOBA: UN CASO DE MARKETING 'PROFIT BY PROFIT' O COMO VIVIR DEL CUENTO

PARA QUE LO TENGAS EN CUENTA AL COMPRAR CON TARJETA RIPLEY

Ripley: La trampa (por decir lo menos) de la compra en cuotas

Aprovechar las ofertas de Ripley se puede convertir, y presumo que se convierte en la mayoría de los casos, en una trampa financiera que le genera extraordinarias ganancias al Banco Ripley. Y la clave para llegar a este resultado, del cual se aprovecha muy inteligentemente Ripley, es el descuido con que actuamos cuando hacemos nuestras compras y cuando hacemos nuestros pagos.

Y este descuido en nuestro comportamiento es el que le permite al Banco rechazar todo reclamo como "extemporáneo". Probablemente tienen la razón desde el punto de vista legal pero no desde el punto de vista ético. Y una respuesta al problema es dejar para siempre a esta tienda. Pero una mejor respuesta es que todos puedan conocer el mecanismo empleado para rechazarlo y para que los organismos reguladores actúen. Porque en mi opinión, aquí hay una clara injusticia, un aprovechamiento de la tienda y del banco, una conducta no ética y un sistema de estímulos organizados en dirección a provocar situaciones forzadas contra el cliente que favorecen comisiones y ganancias extraordinarias.

Escena No. 1: el gancho es la oferta en precios, amarrada al empleo de la tarjeta de crédito mediante cuotas

Mi hijo estaba interesado en comprar pantalones y camisas en Ripley. Escogió dos pantalones, dos camisas y una correa. Pero los precios de oferta son válidos siempre que se emplee la tarjeta de crédito. No nos gusta emplear la tarjeta de crédito porque las tasas efectivas mensuales son bastante altas. Pero para evitarlas, lo que hacemos es comprar con la tarjeta y debitarla de inmediato. Otra alternativa que empleamos es comprar con la tarjeta, fijando una sola cuota de pago, y luego la cancelamos en un máximo de un mes. Por esta vía los precios siguen siendo atractivos a pesar del empleo de la tarjeta. Mi hijo no pudo retirar el dinero del cajero de su banco para proceder a debitar inmediatamente después de realizada la compra con la tarjeta, y entonces optamos por comprar en una cuota. Y fue aquí que caímos en la trampa del sistema de cuotas de Ripley.

Mi hijo estaba interesado en comprar pantalones y camisas en Ripley. Escogió dos pantalones, dos camisas y una correa. Pero los precios de oferta son válidos siempre que se emplee la tarjeta de crédito. No nos gusta emplear la tarjeta de crédito porque las tasas efectivas mensuales son bastante altas. Pero para evitarlas, lo que hacemos es comprar con la tarjeta y debitarla de inmediato. Otra alternativa que empleamos es comprar con la tarjeta, fijando una sola cuota de pago, y luego la cancelamos en un máximo de un mes. Por esta vía los precios siguen siendo atractivos a pesar del empleo de la tarjeta. Mi hijo no pudo retirar el dinero del cajero de su banco para proceder a debitar inmediatamente después de realizada la compra con la tarjeta, y entonces optamos por comprar en una cuota. Y fue aquí que caímos en la trampa del sistema de cuotas de Ripley.

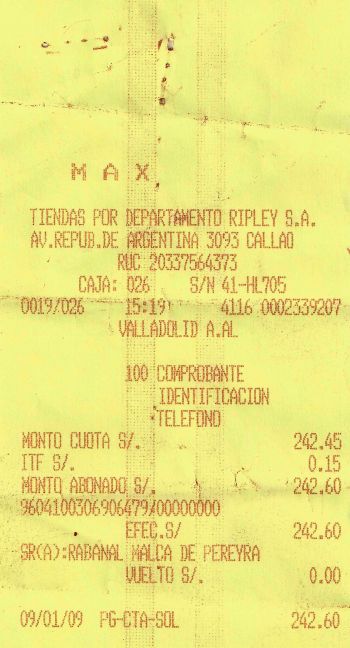

Pedimos el pago en una cuota, pero la vendedora registró la operación en 36 cuotas. Dos pantalones, dos camisas y una correa, por el precio total de 242.60 nuevos soles, se convirtieron en un crédito de 3 años en 36 cuotas con dos cuotas iniciales libres de pago. Total, un préstamo de 242.60 nuevos soles en 38 cuotas, algo completamente absurdo. ¿Pero, por qué la vendedora hace algo tan absurdo? ¿Una comisión mayor por ventas a largo plazo? Muy probablemente. Pero descubrimos lo que hizo, al verificar los datos del voucher, y reclamamos. Entonces la vendedora nos tranquilizó informándonos que no había ningún problema, que si pagamos el monto de lo comprado, se cancelaba la deuda. Esto ocurrió el 8 de Enero. El 9 de Enero fuimos a pagar el monto de lo comprado y cancelamos los 242.60 nuevos soles. Y pensamos que, efectivamente, habíamos cancelado la compra. Que no le debíamos nada a Ripley por esa compra. Pero estábamos equivocados.

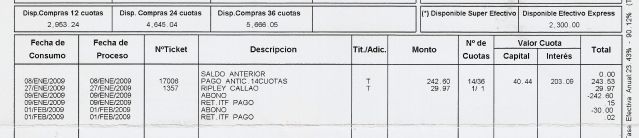

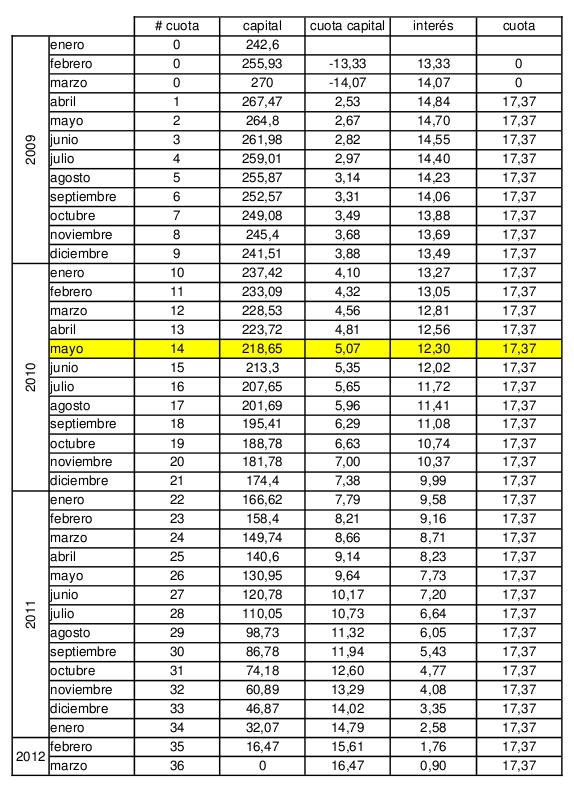

El Estado de Cuenta que enviaron, correspondiente al mes de Febrero, tiene el siguiente detalle:

De acuerdo con este reporte, el 8 de Enero bajo el rubro Monto, teníamos 242.60, que es el monto exacto de la compra y que es igual a la deuda. Pero en la misma línea, bajo el rubro Descripción aparece PAGO ANTIC. 14CUOTAS, con un total de 243.63, de los cuales, 40.44 corresponden a capital y 203.06 a intereses. Un día después de nuestra compra, Ripley contabilizaba 203.06 nuevos soles de interés. ¿Y por qué? Porque tuvimos el atrevimiento de pagar el monto de la deuda asumida el día anterior, que Ripley la convirtió en un pago adelantado de 14 cuotas. Así, un día después, y luego de creer que habíamos cancelado la deuda, resulta que debíamos todavía 22 cuotas de 17.37 que teníamos que pagar desde Mayo del 2010 hasta Marzo del 2012.

Y esto ocurre, de acuerdo con Ripley, porque nosotros tomamos con ellos un crédito en 36 cuotas y al pagar cualquier cantidad en cualquier fecha lo único que hacemos es adelantar cuotas. Y esto no ocurre si tomamos el crédito en 1 cuota. Eso se puede apreciar en el mismo reporte. El 27 de Enero aparece una compra (crédito) por 29.97 nuevos soles en 1 cuota y el primero de Febrero abonamos 30 nuevos soles, 29.97+0.02 por ITF, con lo que la deuda se canceló.

El truco está en las cuotas. 1 cuota es una cuota, pero más de una cuota es, digamos un "robo" ,si se nos ocurre cancelarla antes del vencimiento de todas las cuotas.

Escena No. 2: ¿Cuánto es la tasa de interés efectiva mensual que cobra Ripley?

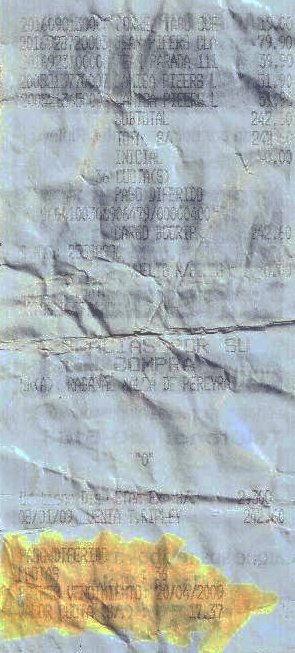

Pero el concepto que aparece como Descripción en el Estado de Cuenta de Febrero, no es el que aparece en el comprobante de pago del 9 de Enero. Ese día pagamos 242.60 y el comprobante del 9 de Enero, lo que hace es registrar como Monto Cuota 242.45. La diferencia es el ITF. Hasta aquí, es muy claro que nuestra intención fue cancelar la deuda comprometida el día anterior, y en el entendido que lo dicho por la vendedora era precisamente ésto: al cancelar el total de la deuda desaparece la deuda a pesar que fue registrada como una deuda a cancelarse en 36 cuotas y que nosotros le reclamamos.

Las condiciones del pago en cuotas aparecen en el ticket entregado por la tienda al realizar la compra. Allí aparecen las compras propiamente dichas, una correa, dos pantalones y dos camisas, y el monto de estas compras 242.60 nuevos soles. Y más abajo del mismo ticket aparecen los conceptos de: pago diferido, cuotas: 36 , primer vencimiento 20/04/2009, y valor cuota: 17.37 .

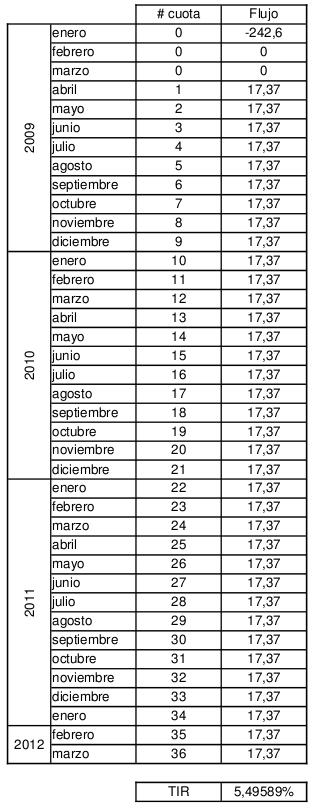

Pero ¿cuál es la tasa de interés que cobra Ripley por esta operación? Es aquella que produce una cuota igual de pago de 17.37 nuevos soles mensuales durante 36 meses y con los dos primeros meses de gracia, es decir sin pagar nada. No pague nada durante dos meses y luego pague 17.37 en los siguientes 36 meses y queda cancelada la deuda de 242.60 nuevos soles. Esto representa una tasa de interés efectiva mensual del 5.5%. Extraordinariamente alta. Si la tasa de referencia bancaria, que fija el BCRP para, precisamente, referenciar la tasa de interés del crédito de consumo, entre otros tipos de interés, es del 2.5% anual, ¿cómo así Ripley cobra 5.5% mensual? 5.5% mensual es equivalente al 90% efectivo anual.

Si bien Ripley puede fijar la tasa que quiera, porque el mercado es libre, también es cierto que tiene que informar la tasa efectiva que cobra cuando se hace una compra. La información sobre tasas de interés que publica con sus ofertas es totalmente inútil. Y el medio que emplea no es el más adecuado, y la forma en que publica la información es poco comprensible.

Por ejemplo, si consideramos su última promoción, Liquidación de Calidad, que aparece en el diario El Comercio del 8 de Agosto pasado, se ofrecen descuentos del 70%, más 10% adicional en miles de productos. Todo el texto que aparece en el aviso periodístico es absolutamente legible, menos una parte del texto. La parte que no es legible a simple vista en el texto es la que, supuestamente, cumple con las normas de regulación de la SBS, de informar sobre las tasas de interés. El texto en letra pequeñita dice:

Promoción Liquidación válida desde el 07/08/2009 hasta el 20/08/2009 y/o agotar stock. Stock mínimo 3 unidades. Cambios sujetos a evaluación dentro de los 7 días de adquirido el producto. No se aceptan devoluciones, se emitirá nota de crédito por el importe pagado. No acumulable con otras promociones, no productos Ahora o Nunca. Promoción 10% descuento adicional válida sólo con tarjeta Ripley del 07/08/2009 hasta el 20/08/2009. Más información en nuestras Tiendas Ripley, e información de tasas de interés, comisiones y gastos en www.bancoripley.com.pe

Es decir: si quiere más información sobre los productos, vaya a las tiendas, y si quiere información de las tasas de interés, tiene que entrar a la página de Internet del Banco. En otras palabras, Ripley no informa de las tasas de interés que cobra, se limita a informar dónde el cliente tiene que buscar la información. Y la página de internet del banco no es nada "amigable". Hay que perder mucho tiempo para encontrar las tasas de interés y cuando se las encuentra, no se las puede leer porque están en formato PDF. Es decir, publican la información de las tasas de interés en un documento que debe descargarse o abrirse en línea mediante un software lector de este tipo de documentos. ¿Por qué no publican las tasas de interés en el aviso del periódico? El costo marginal de incluir esta información es prácticamente cero. Pero es que a Ripley no le interesa otorgar fácilmente esta información. La información que le interesa socializar con sus potenciales clientes, es aquella que los motive a comprar. Un producto con un 70% de descuento. Ése es el mensaje que interesa. ¿Y si no tienes dinero para comprar? !Emplea la tarjeta Ripley y tienes un descuento adicional de 10% más. Simpático el asunto.

Uno cualquiera de los miles de productos de esta promoción de Ripley, que Ripley vende al precio normal de 100, se puede comprar al precio muy reducido de 23, gracias a la tarjeta Ripley. Es decir, un descuento del 77%. Pero Ripley no nos quiere decir cuál es el costo del crédito. ¿Y cuál es el costo del crédito según Ripley?

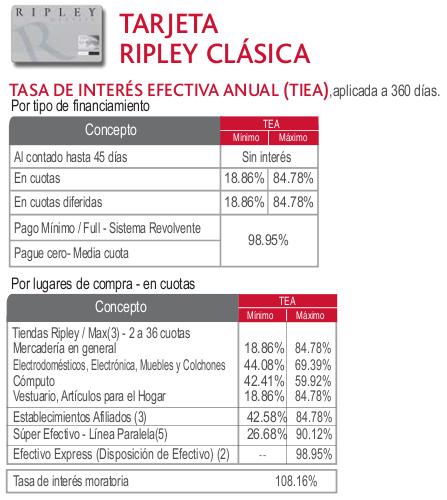

La información del Banco, para cumplir las normas del regulador, la SBS, es que las tasas de interés efectivas anuales, para una compra en cuotas, se encuentra en un rango que va, del 18.86% hasta el 84.78%. Me pregunto si esta información resulta útil para alguien. Si yo compro una correa, dos pantalones y dos camisas, ¿qué significado tiene que el costo del crédito está entre 19 y 85%? Pues ninguno. El intervalo es tan amplio que pierde todo sentido esta información y se convierte en información asimétrica, una información que no permite tomar una decisión eficiente por parte del comprador.

La información del Banco, para cumplir las normas del regulador, la SBS, es que las tasas de interés efectivas anuales, para una compra en cuotas, se encuentra en un rango que va, del 18.86% hasta el 84.78%. Me pregunto si esta información resulta útil para alguien. Si yo compro una correa, dos pantalones y dos camisas, ¿qué significado tiene que el costo del crédito está entre 19 y 85%? Pues ninguno. El intervalo es tan amplio que pierde todo sentido esta información y se convierte en información asimétrica, una información que no permite tomar una decisión eficiente por parte del comprador.

Si le creemos a Ripley y tomamos como válida la tasa de interés máxima, el 84.78% efectivo anual, esto significa que por un producto que se vende al precio normal de 100 y Ripley descuenta en 77%, cobra un interés del 84.78% anual.

Pero en nuestro cálculo, la tasa de interés efectiva anual para una compra en 36 cuotas fue de 90% efectivo anual, mayor al 84.78% de la información que publica en su página web.

Nos volvemos a hacer la pregunta de ¿por qué Ripley no publica las tasas efectivas de interés en sus avisos periodísticos y por qué las publica de manera tan compleja y por qué las pública en un intervalo tan amplio que resultan inútiles. La respuesta es muy simple. A Ripley no le interesa y no le conviene que sus potenciales clientes conozcan esta información. Si la compra s e hace al contado la tasa de interés se reduce a cero a pesar que el cliente decida pagar el monto de la compra en un plazo de hasta 45 días. Es decir, Ripley puede vender su producto de precio normal 100 a precio de promoción 23, un descuento del 73% bajo dos modalidades: en la primera, pago con tarjeta pero al contado de 45 días, con tasa de interés cero. Y en la segunda modalidad, pago con tarjeta en cuotas con tasas de interés de hasta 84.78%. ¿Qué modalidad incentivará Ripley en sus tiendas? !La venta en más de una cuota!

e hace al contado la tasa de interés se reduce a cero a pesar que el cliente decida pagar el monto de la compra en un plazo de hasta 45 días. Es decir, Ripley puede vender su producto de precio normal 100 a precio de promoción 23, un descuento del 73% bajo dos modalidades: en la primera, pago con tarjeta pero al contado de 45 días, con tasa de interés cero. Y en la segunda modalidad, pago con tarjeta en cuotas con tasas de interés de hasta 84.78%. ¿Qué modalidad incentivará Ripley en sus tiendas? !La venta en más de una cuota!

Y por eso nos queda claro que la Vendedora que convirtió nuestra compra de 1 cuota en 36, tenía obvios incentivos para hacerlo. Y también nos queda claro que el interés de Ripley es vender a sus clientes con tarjeta antes que a sus clientes sin tarjeta. Incentiva a tener tarjeta y desincentiva no tenerla. Y su estrategia le ha dado resultado. El Banco Ripley cuenta con el primer lugar en la emisión de Tarjetas de Crédito. A Junio de este año, el Banco Ripley ha emitido nada menos que UN MILLÓN NOVENTICINCO MIL TARJETAS DE CRÉDITO, ocupando el primer lugar entre las entidades financieras emisoras. El segundo lugar, muy cerca a Ripley, lo tiene el Banco Falabella, con UN MILLÓN SETENTIUNMIL. El tercer lugar es para el Banco Interbank con 885,000, le sigue el BCP con 519000 y luego el Continental con 338000. Estos cinco bancos han emitido casi cuatro millones de tarjetas de crédito.

Escena No. 3: pagar en la caja de la tienda no es igual que pagar en la ventanilla del Banco

De acuerdo con nuestros cálculos, la tasa efectiva mensual que cobra el Banco Ripley es del 5.5%. Con esta tasa es que elaboramos nuestro cuadro de amortización de deuda. Los dos primeros meses la cuota de pago es cero y luego vienen las 36 cuotas de 17.37 nuevos soles. En Marzo del año 2012, al pagar la última cuota de 17.37 nuevos soles, la deuda queda reducida a cero. Este cuadro confirma que la tasa efectiva es 5.5% mensual y 90% la anual.

Pero este cuadro es válido si y sólo sí la deuda hubiera sido contraída en los 36 meses y los dos primeros de gracia. Pero no fue así. La deuda se contrajo el 8 de Enero y el 9 de Enero se pagó el monto total. Pero pagamos el monto total en una caja de la Tienda Max en Minka, donde habíamos hecho la compra, y no en una ventanilla del Banco Ripley, y esto hace una diferencia muy importante.

Para el sistema instalado en las cajas de las tiendas, una deuda en cuotas es una deuda en cuotas que se tiene que cumplir inexorablemente. Si nosotros tomamos una deuda para cancelarla en 36 cuotas de 17.37 nuevos soles, la deuda total es 17.37*36=625.32. No importa si hemos comprado en este instante y queremos pagar un segundo después.

Por lo tanto mi deuda con Ripley el 9 de Enero era de 625.32 nuevos soles y al pagar 242.60 el 9 de enero, la caja de Max en Minka registró un pago de 242.45 (la diferencia es por el ITF) como igual a 14 cuotas de 17.37.El comprobante de pago dice textualmente Monto Cuota, y el Estado de Cuenta del siguiente mes registra esta operación como Pago Antic 14Cuotas. Es decir, para Ripley nosotros compramos el 8 de Enero por un monto de 242.60 y pagamos el 9 de Enero por el mismo monto, pero ellos convirtieron la deuda del 8 de Enero en 36 pagos de 17.37 que sumados ascienden a 625.32 y registran el pago del 9 de Enero como un pago anticipado por 14 cuotas. Y entonces seguimos debiendo 22 cuotas de 17.37 nuevos soles cada una.

La trampa ha sido hábilmente montada: Primero: El atractivo de las ofertas. Segundo: La exigencia del empleo de la Tarjeta para que las ofertas sean efectivas. Tercero: El pago en cuotas. Y entonces se cae en las altísimas tasas de interés. El negocio de Ripley no es la venta de los productos de sus tiendas sino la venta de sus productos financieros. Vende a tasas de 90% anual cuando la tasa de referencia está hoy en 2.5% anual. ¿Cómo podemos defendernos de estas trampa?

En nuestro caso, la trampa fue sembrada por la vendedora que decidió convertir el pago en una cuota en el pago en 36 cuotas. Luego de nuestro reclamo simplemente nos mintió sosteniendo que si pagamos el íntegro al día siguiente la deuda se liquidaba. El comprobante del pago no dice que estamos haciendo un pago anticipado, dice que pagamos un Monto Cuota. Y entonces asumimos que habíamos cancelado. Es el Estado de Cuenta del mes siguiente el que consolida la trampa registrando la operación como pago anticipado de 14 cuotas. Y cuando fuimos a reclamar el Banco se limitó a sostener que habíamos comprado en 36 cuotas y que habíamos adelantado 14. Entonces decidimos eliminar esta cuenta. Ahora el Banco estima una deuda total de 402.01 y nos hace un descuento por cancelación anticipada (!)de 193.16.

En nuestro caso, la trampa fue sembrada por la vendedora que decidió convertir el pago en una cuota en el pago en 36 cuotas. Luego de nuestro reclamo simplemente nos mintió sosteniendo que si pagamos el íntegro al día siguiente la deuda se liquidaba. El comprobante del pago no dice que estamos haciendo un pago anticipado, dice que pagamos un Monto Cuota. Y entonces asumimos que habíamos cancelado. Es el Estado de Cuenta del mes siguiente el que consolida la trampa registrando la operación como pago anticipado de 14 cuotas. Y cuando fuimos a reclamar el Banco se limitó a sostener que habíamos comprado en 36 cuotas y que habíamos adelantado 14. Entonces decidimos eliminar esta cuenta. Ahora el Banco estima una deuda total de 402.01 y nos hace un descuento por cancelación anticipada (!)de 193.16.

Pero si hubiéramos querido pagar en las cajas de las Tiendas no habría habido ningún descuento. Aquí se complementa la trampa. No es lo mismo la caja del Banco que la caja de la Tienda. !Pero todas las oficinas del Banco están dentro de la Tienda! Un "robo legal", una "estafa legal", una trampa, pero caímos en ella. Finalmente, las dos camisas, los dos pantalones y la correa, que pensamos habíamos comprado en 242.60, nos costaron 242.60+208.98=451.58.

Sin embargo estamos contentos: Hemos liquidado la Tarjeta Ripley, no somos clientes de Ripley y nunca más volveremos a comprar en estas Tiendas.

A manera de conclusión:

El "robo legal", la "estafa legal", o la trampa de la venta en Cuotas de parte de Ripley no nos ha afectado sólo a nosotros. Ripley tiene más de un millón de Tarjetas y entonces éste es un problema que tiene que ser regulado por la Autoridad Finaniciera en nuestro país. Junto a la SBS, el INDECOPI tiene que considerar el ajuste de las regulaciones en este mercado.

No tiene por qué ser una dificultad ni un costo adicional, que cada compra mediante este sistema, incorpore en el comprobante de pago, la tasa efectiva mensual que se está pagando. No tiene sentido que Ripley informe que el monto de sus tasas están publicadas en su página web. Y menos sentido tiene que ésa información aparezca en un intervalo. Aquí hay un problema de información asimétrica que tiene que ser resuelto vía regulación.

De otro lado, los vendedores de Ripley no convierten el pago en una cuota en pagos en más cuotas por que no escucharon bien lo que el cliente ha pedido. Ellos cuentan con el estímulo de sus comisiones para hacerlo. Y entonces el Cliente debe contar con la información suficiente antes de firmar el comprobante de deuda.

0 comentarios